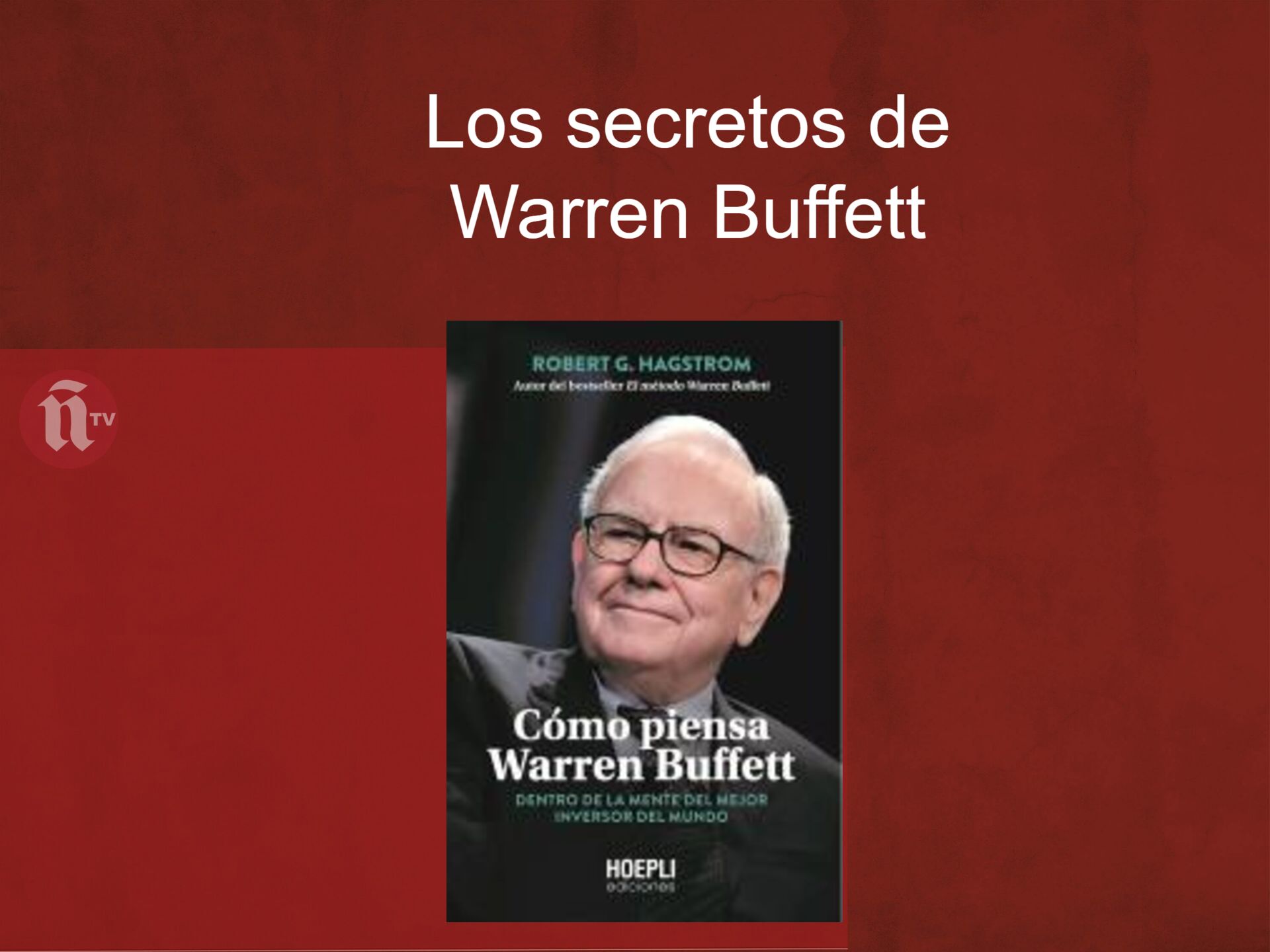

Aprender a pensar como lo hace uno de los mejores inversores de nuestra época nos obliga a considerar aspectos como la autosuficiencia, la racionalidad, el pragmatismo y el estoicismo. En este mapa mental resulta absolutamente imprescindible el libro de Robert G. Hagstrom: “Cómo piensa Warren Buffett. Dentro de la mente del mejor inversor del mundo”. El autor brinda al lector una visión ilustrativa de lo que es una mente de inversor (Money Mind), como ésta contribuye a tomar decisiones inteligentes y enfrentarse a los grandes retos empresariales. Pero eso no es todo, también enseña la evolución de su estilo de inversión, el por qué una mente como la de Buffett lleva a priorizar el valor sobre el precio, comprometerse con prácticas éticas, desarrollar la paciencia y la disciplina, y tomar decisiones a largo plazo.

El libro ofrece suficiente evidencia para ayudarnos a entender los ingredientes que conforman una Money Mind y rastrea las principales enseñanzas y principios de la filosofía de inversión de Warren Buffett. La confianza en uno mismo es un básico de la mente inversora, no solo por la fortaleza mental que genera, sino porque se convierte en autonomía para tomar decisiones. Una Money Mind se refuerza analizando los errores con el fin de aprender y transformarlos en éxitos. Asimismo, requiere la habilidad para adaptarse a los cambios, por lo que desecha modelos mentales obsoletos. En su lugar, adopta el pragmatismo como forma de acción al ampliar la búsqueda de nuevas ideas a fin de mejorar los hábitos de inversión. También ayuda a entender el valor intrínseco de las acciones en propiedad, lo que a su vez es fundamental para alcanzar la mentalidad estoica.

El autor nos hace un resumen de la vida y la carrera de Warren Buffett, subraya su temprano interés por la inversión y la experiencia vital que convirtió sus metas en logros. Los lectores aprenden sobre sus inicios, sus lecturas, sus mentores y cómo evolucionó su enfoque de la inversión. Nos acerca a la dedicación de Buffett durante toda su vida a formarse, una aptitud que ha demostrado ser esencial para su éxito. Buffett, de 93 años, es conocido como el “Oráculo de Omaha”, y a través de su firma Berkshire Hathaway ha liderado uno los conglomerados empresariales más rentables. Empezó con una inversión irrelevante y actualmente Forbes calcula su patrimonio neto en 128.900 millones de dólares. Hijo de un congresista estadounidense, compró sus primeras acciones a los 11 años y a los 13 presentó su primera declaración de impuestos.

Hagstrom, a través de las 288 páginas del libro de Hoepli Ediciones, también hace un repaso general de la evolución de la inversión en valor. En consecuencia, explica cómo Buffett desarrolló una mentalidad inversora orientada a la empresa y describe los rasgos que definen el éxito de la gestión activa. El secreto del “Oráculo de Omaha” consiste en comprar acciones a un precio menor al de su valor intrínseco. También sostiene que el precio es lo que pagas y valor es lo que recibes y que es preferible una estrategia de inversión a largo plazo. Una Money Mind no sólo piensa en la asignación racional del capital, sino también en cómo invertir con éxito en el mercado de valores, actuar con el compromiso de aprender de ellos, adaptarse a los cambios y enfrentarse al ruido irrelevante de las fluctuaciones de precios y la volatilidad a corto plazo.

Los lectores de “Cómo piensa Warren Buffett” descubren el valor de la disciplina, la paciencia y el control emocional, pero una mente inversora también requiere de método y táctica. Así, de este modo, destaca la idea de que una inversión eficaz implica adoptar una estrategia rigurosa y paciente centrada en el análisis fundamental y en el valor. El planteamiento de Warren Buffett para invertir se centra en las ventajas de una cartera concentrada de acciones de alta calidad, seleccionando grandes empresas con sólidas ventajas competitivas, magníficos retornos de capital y equipos de gestión competentes. La calidad es tan valiosa como el precio a la hora de decidir si se debe realizar una inversión. Citando a Buffett, una gestión fiable y eficiente es importante para el éxito a largo plazo de una empresa.

Este enfoque le permite aprovechar el poder del interés compuesto, lo que proporciona a las empresas en las que invierte tiempo para crecer y ocasionar retornos sustanciosos. No tienes que ser propietario de una empresa para tener una Money Mind, pero sí es necesario pensar como lo haría un inversor empresario y entender que las acciones que posees de una empresa son una adquisición de larga duración. Y una Money Mind, al igual que un empresario, fija los objetivos y toma las decisiones a fin de obtener beneficios. Lo fundamental es tener visión inversora responsable, no especuladora. Por último, también la filantropía está íntimamente relacionada con una mente monetaria. Warren Buffet es el mayor filántropo del mundo, ha donado más de 55.000 millones de dólares de Berkshire Hathaway a obras benéficas.

Robert G. Hagstrom, nacido el 1956 en el estado de Nueva Jersey, es uno los autores estadounidenses más prestigiosos de textos de divulgación sobre inversiones financieras. Trabaja como director general de inversiones en Equity Compass Investment Management y gestiona la cartera de Global Leaders Portfolio. Además, Hagstrom ha publicado varios libros sobre Warren Buffett al que ha estudiado durante buena parte de su trayectoria profesional. Entre ellos, el bestseller “El método Warren Buffett” del que se han vendido más de un millón de ejemplares en todo el mundo y se ha traducido a 17 idiomas. También es autor de “The Warren Buffett Way”, “The Warren Buffett Portfolio”, “Investing The Last Liberal Art” y su último libro “Cómo piensa Warren Buffett: Dentro de la mente del mejor inversor del mundo”.

Autor

Últimas entradas

Actualidad16/05/2025II Congreso Internacional Antisistema por la Libertad Mundial 2025: Todos contra el Tratado de Pandemias de la OMS. Por Libertas Mundial

Actualidad16/05/2025II Congreso Internacional Antisistema por la Libertad Mundial 2025: Todos contra el Tratado de Pandemias de la OMS. Por Libertas Mundial Actualidad14/05/2025Ayuso y el PP de Madrid: No es oro todo lo que reluce. VOX denuncia. Por Fernando Hernández

Actualidad14/05/2025Ayuso y el PP de Madrid: No es oro todo lo que reluce. VOX denuncia. Por Fernando Hernández Actualidad09/05/2025Una sana España frente a un ponzoñoso y desenmascarado criminal Pedro Sánchez: el sábado 10 de Mayo en la Plaza de Colón (Madrid)

Actualidad09/05/2025Una sana España frente a un ponzoñoso y desenmascarado criminal Pedro Sánchez: el sábado 10 de Mayo en la Plaza de Colón (Madrid) Actualidad08/05/2025¿El exceso de renovables en España: un riesgo para la red eléctrica? Por Asociación de Realistas Climáticos (ARC)

Actualidad08/05/2025¿El exceso de renovables en España: un riesgo para la red eléctrica? Por Asociación de Realistas Climáticos (ARC)

Si el liberalismo, como filosofía, ha supuesto la disolución de los vínculos de pertenencia de millones de personas con las tradiciones históricas y culturales de sus propias naciones, especialmente en el mundo occidental, el neoliberalismo (es decir, la aplicación de las ideas del liberalismo a la economía) ha creado un capitalismo basado en la especulación financiera más que en la economía real; ese «capitalismo de casino» ha dado lugar a que una reducida élite acumule ingentes fortunas mientras que la inmensa mayoría de la población mundial vive cada día en peores condiciones económicas.

Sería necesario poner orden en la economía mundial restableciendo el patrón oro, prohibiendo la actuación de las agencias de brokers en los mercados de valores, prohibiendo los movimientos internacionales de capitales con fines especulativos o a los paraísos fiscales, y prohibiendo que los fondos de inversión se conviertan en accionistas de empresas de la economía real (es decir, de las empresas que producen bienes o que prestan servicios).